Výpisy put opcí? Kdepak, SPY a VIX nedávají příležitost

Tak co se ne/dalo obchodovat tento týden?

Když se podívám na moje předchozí záznamy, vidím, že se SPY pohybuje od dubna stále kolem 188 bodů…

To volatilitě – a tedy ani zvýšení opčních prémií – nenahrává.

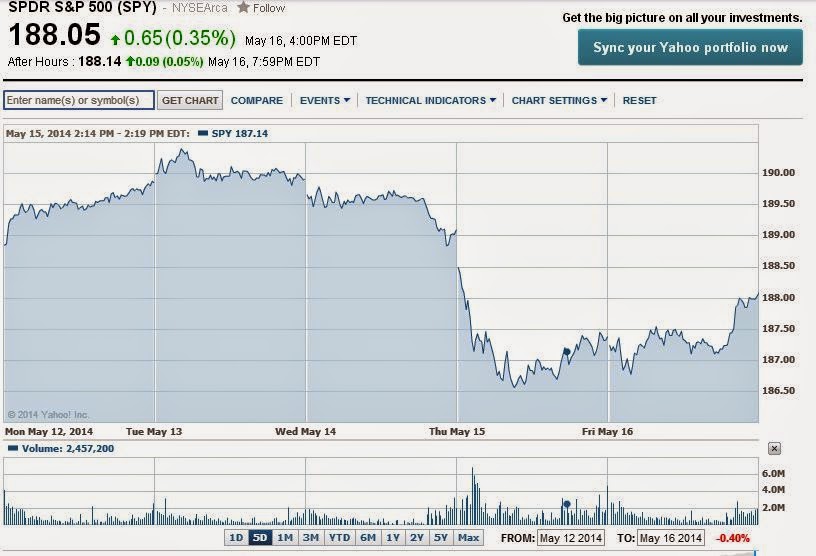

Podívejme se nejdříve na graf SPY.

Toto ETF po opět skončilo prakticky na stejné úrovni, kde bylo před týdnem, čili zase u hodnoty 188:

|

| SPY týdenní graf. (zdroj: finance.yahoo.com) |

Naději vzbudil čtvrtek, kdy došlo k propadu o dva body.

Hledal jsem příležitost k výpisu naked put na 28/29 dnů, ale prémia byla mizerná.

Proč?

Odpověď dá opět strýček VIX:

|

| VIX týdenní graf (zdroj: finance.yahoo.com) |

I přes propad SPY o dva body se VIX zvýšil všeho všudy o bídných 1,4 bodu. Hodnota 13,6 je na VIX velmi, velmi chabá – a z tohoto důvodu byla prémia na put opcích velmi nízká.

Příležitost pro vstup jsem tedy nenašel.

Výpis put opcí by byl za pár drobných, a to i v případě diagonálu.

Diagonál je tvořen výpisem put opce a nákupem pojistkové opce ještě více OTM a ve vzdálenějším čase (týdnu, měsíci).

Put diagonálu by svědčil růst volatility, čili put diagonály lze vypisovat i při nízké volatilitě.

Ale pozor, vždy za prémium, které rozumné.

A prémia, která trh nabízel při této velmi nízké volatilitě, byla směšná.

Vypisovat se tedy nevyplatilo ani ve čtvrtek, ani v pátek.

Podívejme se na DJIA, jak si vedl:

|

| DJIA týdenní graf (zdroj: finance.yahoo.com) |

Tak i přes denní propad o 200 bodů (čtvrtek) to s volatilitou nijak nepohnulo – viz výše.

Kde nejsou příležitosti, nemá smysl zkoušet obchodovat.

To říkám všem absolventům mých tradingových konzultací.

A nejinak je tomu i nyní.

Vypisovat opce za malé volatility a s minimálním prémiem je zbytečné.

Takže jen sleduji, jak se rozpadají moje dřívější výpisy put opcí.

Jde to dobře, už jsem málem mohl být z trhu venku – výkup vypsaných opcí mi „utekl“ v úterý o pouhé tři centy.

Pokud bych se dostal z trhu, vypsal bych nové put opce na 28/29 dnů i přes relativně nízké prémium.

Ale v současné situaci bych nový výpis put opcí na SPY dal na identické strike, kde jsem naložen už z posledního výpisu – a to v žádném případě nevidím rád.

Chci mít výpisy pokud možno rozložené na různých strike.

V pátek jsem si jen zaskalpoval intradenně na UWM, klasický long protisměr s rychlým profit targetem.

Druhý vstup šel proti mně, takže jsem jej zajistil výpisem ITM call opce s expirací ten samý den. A jak dnes vidím, trh se v závěru otočil a ITM opce byla uplatněna – jsem tedy i z druhého vstupu venku s příslušným profitem.

Zde je měsíční graf UWM, princip je asi každému jasný :

|

| UWM měsíční graf (zdroj: finance.yahoo.com) |

Vstupy na UWM dělám v situaci, kdy vidím divergence technologií (což je právě UWM) a vůči ostatním korelujícím trhům (SPY, DJIA).

Používám pro vstupy jen S/R úrovně a RSI indikátor.

Ale to je jen takový skalperský intradenní obchod, když v opcím nic zajímavého není.

—–

Mohlo by vás zajímat – Manuál zdarma

Co obchoduji na burze